配合政府打炒房政策,金管會昨(15)日宣布祭出集中度管理措施,對承作建築貸款過度集中的銀行,採取風險控管措施,包括備抵呆帳提列比率從1.5%提高到2%等,首波被鎖定的集中度偏高銀行有八家,金管會將先發函要求提改善計畫。

金管會這波集中度管理,監控指標只鎖定建築貸款過度集中銀行,顯示打炒房政策刻意避開購置住宅貸款,以維護一般民眾購屋申請房貸權益。

銀行被要求提高呆帳準備後,將影響獲利,藉以促使銀行注意改善建築貸款集中度問題。

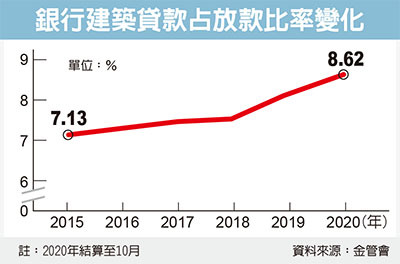

金管會銀行局主秘童政彰表示,今年10月底止,全體本國銀行承作建築貸款占總放款比率為8.62%,為近六年新高,其中有八家銀行集中度偏高。

金管會將要求這些集中度偏高的銀行,分散風險性資產配置,適度降低集中度風險,或適度提高備抵呆帳提列,累積風險承擔能力。

童政彰表示,金管會先發文給這八家銀行,要求提報改善計畫,包括如何按季改善集中度問題等等,金管會將會按月監控銀行改善情況。

銀行若積極改善,且集中度很快就降到8.62%以下者,金管會就不要求銀行將呆帳準備提列比率從現行1.5%拉高到2%;如果遲不改善,就會要求增提呆帳準備。

2011年時,金管會曾採取不動產放款監控指標,對銀行辦理不動產授信集中度進行監控,偏高者會依個案要求增提準備。

監控指標包括第一,「建築貸款餘額占放款總額比重」不能超過15%,前十大銀行不能超過10%。

當時實施這項措施,曾有多達17家銀行不動產授信比重偏高,被要求增提合計上百億元的呆帳準備。

大型銀行高層表示,增提授信備呆對銀行影響甚大,也是打炒房的重藥,「這對銀行很傷 」。

第二,「購置加計修繕貸款餘額占放款總額比重」不能超過40% ,前十大銀行不能超過30%。

金管會強調,近來採行的專案金檢等相關措施等,都在不影響一般民眾申請購屋貸款前提,強化金融機構對不動產授信業務風險控管,以維護資產品質以及金融穩定。

經濟日報2020/12/16

12-18 繼承1,900萬卻籌不出遺產稅?這招可...

12-18 繼承1,900萬卻籌不出遺產稅?這招可...